Polski Ład 3.0 – najświeższe zmiany w PIT i składce na ubezpieczenie zdrowotne

Niespełna pół roku temu analizowaliśmy przepisy Polskiego Ładu, które zrewolucjonizowały system podatkowy, a w szczególności poziom obciążeń PIT i w zakresie składki na ubezpieczenie zdrowotne.

W toku debaty publicznej i konsultacji społecznych zostały wypracowane mechanizmy mające na celu złagodzenie skutków wywołanych Polskim Ładem 1.0 obowiązującym od 1 stycznia 2022 r. (wraz z przejściową nowelizacją w lutym 2022 r. – Polski Ład 2.0).

Kolejne przepisy dotyczące rozliczeń osób fizycznych wchodzą właśnie w życie, a w dzisiejszym wpisie skupimy się na ich skutkach wobec pracowników.

Najważniejsze zmiany z perspektywy podatników-osób fizycznych to:

- Nowa niższa stawka podatkowa w przypadku skali podatkowej

- obniżenie z 17% na 12% „dolnej” stawki podatkowej

- Zmiany dotyczące kwoty zmniejszającej podatek (m.in. dla pracowników i zleceniobiorców):

- zmniejszeniu ulega kwota pomniejszająca zaliczkę na PIT – od 1 lipca będzie wynosić 300 zł/mc (w miejsce 425 zł/mc),

- możliwość podzielenia kwoty zmniejszającej podatek pomiędzy

3 płatników, - poszerzenie grupy podatników, którzy mogą stosować kwotę zmniejszającą podatek w trakcie roku m.in. o podatników otrzymujących przychód na podstawie umów cywilnoprawnych (umowa zlecenia, umowa o dzieło, kontrakt menadżerski), a także osoby uzyskujące przychody z praw majątkowych.

- Przywrócenie możliwości rozliczenia wspólnie z dzieckiem:

- w miejsce odliczenia od podatku w wysokości 1500 PLN zostaje przywrócona możliwość wspólnego rozliczenia się rodzica z dzieckiem (dotyczy osób samotnie wychowujących dzieci).

- Likwidacja ulgi dla klasy średniej.

- Rozliczenie hipotetyczne:

- wprowadzenie jednorazowego rozwiązania polegającego na obliczeniu hipotetycznego podatku w celu weryfikacji wpływu likwidacji ulgi dla klasy średniej – w przypadku straty, naczelnik urzędu skarbowego zwróci podatnikowi stosowną różnicę (po złożeniu zeznania rocznego).

- PIT-2:

- od 1 stycznia 2023 r. zarówno pracownik, jak i osoba na umowie cywilnoprawnej (np. zleceniobiorca) będzie mógł złożyć PIT-2 maksymalnie 3 płatnikom,

- rozszerzenie zakresu informacji na formularzu – możliwość wskazania właściwych kosztów uzyskania przychodów, a także czy podatnik zamierza rozliczyć się wspólnie z małżonkiem.

- Zwiększenie odliczenia na OPP z 1% do 1,5%:

- od przyszłego roku podatnicy będą mogli przekazać na rzecz wybranej organizacji pożytku publicznego 1,5 % (w miejsce 1% podatku).

- Ograniczenie ulgi “Pałacyk+”:

- podatnik chcący skorzystać z omawianej preferencji będzie zobowiązany do przedstawienia dodatkowych dokumentów (np. pozwolenia wojewódzkiego konserwatora zabytków na prowadzenie prac konserwatorskich czy zaświadczenia potwierdzającego wykonanie wskazanych prac);

- odliczenie będzie można zastosować w ramach zeznania rocznego.

- Od 2023 r. obowiązkowym ubezpieczeniem zdrowotnym zostaną objęci:

- komplementariusze w spółce komandytowo-akcyjnej,

- akcjonariusze prostej spółki akcyjnej wnoszący do niej wkład, którego przedmiotem jest świadczenie pracy lub usług.

- Najświeższa nowelizacja Polskiego Ładu wskazuje także konieczność uiszczania składki zdrowotnej w przypadku prokurentów (z mocą wsteczną od 1 stycznia 2022 r.).

Najważniejsze zmiany dla przedsiębiorców prowadzących jednoosobową działalność gospodarczą (JDG) i będących wspólnikami w spółkach niebędących osobami prawnymi:

- Możliwość częściowego odliczenia składki na ubezpieczenie zdrowotne:

-

- przedsiębiorcy płacący liniowy PIT zaliczą do kosztów uzyskania przychodu składkę zdrowotną zapłaconą za siebie i za osoby współpracujące - do łącznej wysokości rocznego limitu, który w 2022 r. wynosi 8 700 PLN, potem będzie co roku waloryzowany,

- ryczałtowcy odliczą od przychodu połowę zapłaconej składki, zarówno za siebie, jak i za osoby współpracujące

- rozliczający się według karty podatkowej odliczą od kwoty podatku ustalonego w decyzji naczelnika urzędu skarbowego 19% zapłaconej składki zdrowotnej.

- Możliwość zmiany formy opodatkowania:

-

- przejście z ryczałtu na skalę podatkową w połowie roku – przychód za pół roku opodatkowany ryczałtem, a przychód za drugie pół roku według skali progresywnej. Konieczność złożenia dwóch zeznań podatkowych za ten sam rok: PIT-28 i PIT-36,

- zmiana formy opodatkowania po zakończeniu roku, z ryczałtu (a także opodatkowania liniowego) na skalę podatkową – cały rok rozliczany według skali. Obowiązek złożenia wyłącznie PIT-36

- jeżeli przedsiębiorca zdecyduje się na przejście z ryczałtu na skalę już w połowie roku, nie będzie mógł skorzystać z możliwości wspólnego rozliczenia z małżonkiem bądź dzieckiem,

- przedsiębiorca, który przejdzie z ryczałtu na skalę w połowie roku, będzie musiał założyć od lipca księgę przychodów i rozchodów. Nie będzie mógł rozliczyć KUP za I część roku.

Polski Ład w nowej odsłonie a wpływ na wynagrodzenie netto pracownika

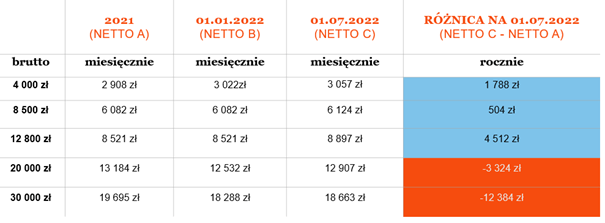

Poniżej przedstawiamy tabelę prezentującą kalkulacje porównawcze wynagrodzeń netto pracowników uwzględniające przepisy obowiązujące do końca 2021 r., do 30 czerwca br. i od 1 lipca br.

Jak widać, nadal nie wszyscy będą korzystać na Polskim Ładzie…

Więcej zestawień z wyliczeniami już wkrótce.

Posłuchaj